140亿独角兽先导电科被卖了

10月13日,A股上市公司光智科技宣布计划收购先导电科100%的股权。消息公布后,光智科技连续两个交易日涨停。

值得注意的是,两家公司的实际控制人都是朱世会。先导电科曾是一级市场上备受瞩目的项目,吸引了合肥产投集团、中金资本、比亚迪、中国石化等众多投资者的关注。2022年,先导电科完成了45亿元的B轮融资,估值超过了140亿元。

随着“并购六条”的发布,越来越多的企业放弃了传统的IPO路径,选择通过并购来实现资产整合。这为当前一级市场的退出困境带来了新的解决思路。

放弃IPO,一家B轮公司被收购

公告详细说明了此次收购的具体细节——

10月13日,光智科技宣布计划收购先导稀材等持有先导电科100%股份的55名股东手中的股份。若此次收购成功,光智科技的控股股东可能变更为先导稀材,但实际控制人仍将是朱世会。

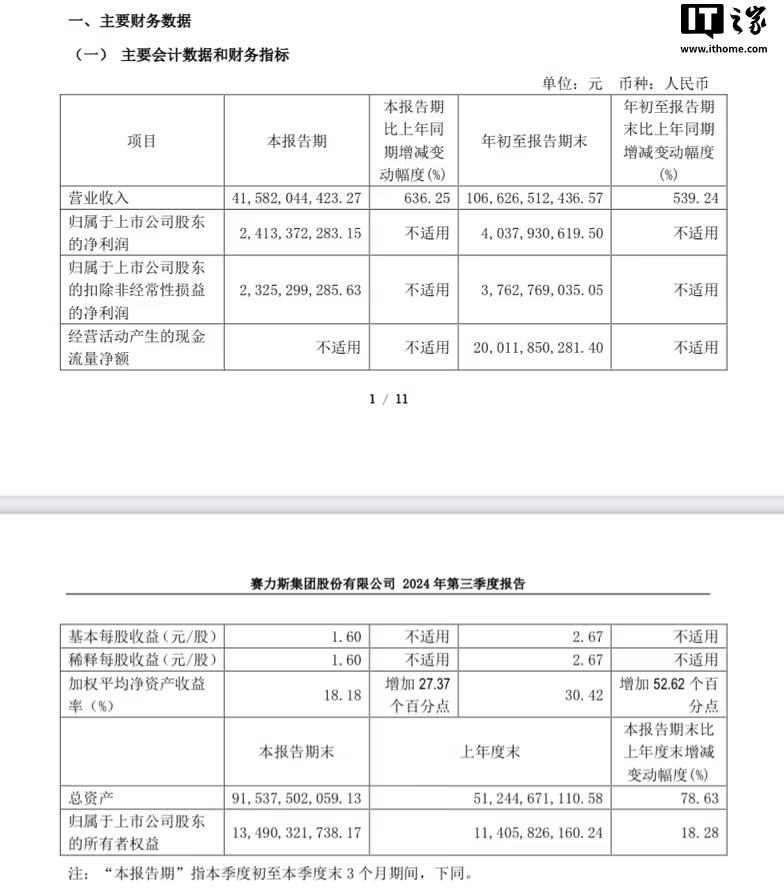

值得注意的是,在复牌前光智科技的市值约为31亿元,而先导电科的估值至少是其四倍。不过,目前并购交易的相关审计和评估尚未完成,拟定的交易价格尚未最终确定。

接下来,我们来看看背后的掌舵人朱世会的故事。

1967年,朱世会出生于安徽蚌埠,毕业于广州外国语学院,随后进入了稀散金属行业,从一名普通的业务员做起。

在工作中,朱世会发现欧美日韩等国家的大企业通常在国内采购低成本的原材料,然后加工后再高价出售。遗憾的是,这些企业往往掌握了高纯度稀散金属及其化合物的提纯和生产的核心技术,严重制约了国内材料行业的发展。

因此,朱世会开始涉足稀散金属材料科技领域。2003年,他在广州清远成立了先导科技集团的前身——广东先导稀材股份有限公司。

2017年,先导电科(原名先导薄膜)正式成立,成为先导科技集团的核心业务之一。该公司专注于溅射靶材和蒸发材料的研发与制造,产品广泛应用于新型显示、光伏、半导体、精密光学、数据存储及特种玻璃等领域。

随着新材料和半导体设备行业的兴起,先导电科迅速崛起,成为了一级市场上炙手可热的项目。它不仅在成立当年就获得了合肥产投的天使轮投资,还在2022年完成了多轮高额融资。

2022年初,先导电科完成了14亿元的A轮融资,由中金资本旗下基金和比亚迪股份领投,中石化集团资本公司、特变电工集团等公司跟投。几个月后,先导电科宣布完成了45亿元的B轮融资,刷新了稀散金属材料领域的融资纪录,投后估值超过140亿元。

此轮融资吸引了众多知名投资机构,包括中金资本管理部旗下的基金、中建材新材料基金、中电基金、中国中化高新产业基金、中船集团海洋基金、五矿创投、SK中国、国投创合、东方三峡、大湾区基金、招商致远、华发集团、格力集团、海尔汇智、摩根士丹利中国股权投资、兴业银行集团、盈科资本、信达鲲鹏等。

再来看看这次收购方光智科技的情况。光智科技的前身是中飞股份。2019年,朱世会通过粤邦投资控股了中飞股份,成为其实控人。

中飞股份最初的主要业务是高性能铝合金材料及机加工零部件的生产和销售。后来,公司形成了红外光学及激光器件和高端铝合金材料的双主业经营模式。2021年11月,中飞股份更名为光智科技。

在此之前,先导电科已经准备启动IPO进程。今年2月,先导电科在江苏证监局进行了辅导备案登记。如果进展顺利,先导电科有望在今年提交IPO申请。然而,朱世会选择了一条不同的道路。

A股并购活动增加

上个月,双成药业宣布将收购宁波奥拉半导体股份有限公司100%的股份,使其成为自己的全资子公司。

有趣的是,这两家公司背后的实控人都是海南富豪王成栋及其子王荧璞。

王成栋毕业于辽宁大学外语系,早年到海南经商,创办了双成药业。2012年,双成药业成功在深圳证券交易所上市,当时市值约为21亿元。

2015年前后,王成栋将目光转向半导体行业,收购了印度奥拉获得时钟芯片技术,并于2018年创办了奥拉半导体。此后,奥拉半导体引入了宁波商创、海南弘金、共青城航达等外部投资机构,披露的估值达到了100亿元。此前,奥拉半导体曾于2022年获得科创板IPO受理,但在两年内经历了三次问询,最终在今年5月撤回了上市申请。

这起“蛇吞象”式的并购案公布后,双成药业于9月11日复牌,连续14个交易日涨停。即使在整体表现强劲的A股市场中,这一涨幅也显得格外引人注目。

IPO失败后,一些企业选择通过并购的方式被“自家兄弟”公司收购,这样的案例在今年频繁出现。

最新的一幕发生在10月8日,科源制药发布公告称,公司正计划通过发行股份等方式收购山东宏济堂制药集团股份有限公司的控制权,并募集配套资金。

宏济堂与科源制药都隶属于“力诺系”,二者实控人均为被称为济南首富的高元坤。宏济堂曾在全国中小企业股份转让系统(新三板)挂牌,但其IPO辅导至今没有实质性进展。

这一切始于9月24日,证监会发布了“并购六条”,鼓励和支持上市公司围绕战略性新兴产业、未来产业等进行并购重组,显著提升了上市公司收购大股东资产的确定性。

短短几周内,多家公司披露了重组方案,将并购目标锁定在实控人、大股东旗下的资产。例如,富乐德收购了间接控股股东旗下的半导体资产;松发股份收购了控股股东旗下的恒力重工相关资产;电投产融则收购了控股股东旗下的电投核能资产。

究其原因,当前IPO环境比预期更加严峻。根据清科研究数据中心的数据,2024年前三季度,中国企业境内外上市总数为127家,同比下降了60.6%,其中A股上市企业数量为69家,同比下降了73.9%。此外,上半年共有296家企业IPO终止,超过了去年全年的IPO终止数量。

在这种情况下,优质资产从IPO转向注入“自家兄弟”上市公司的做法变得更为现实。对于一级市场而言,机构投资者希望通过并购提升退出比例;而对于上市公司来说,此举可以帮助它们整合内部优质资产,优化资源配置,从而实现进一步发展。

越来越多的企业开始采取这种策略,推动了并购市场的活跃。

微信扫一扫获取更多

微信扫一扫获取更多